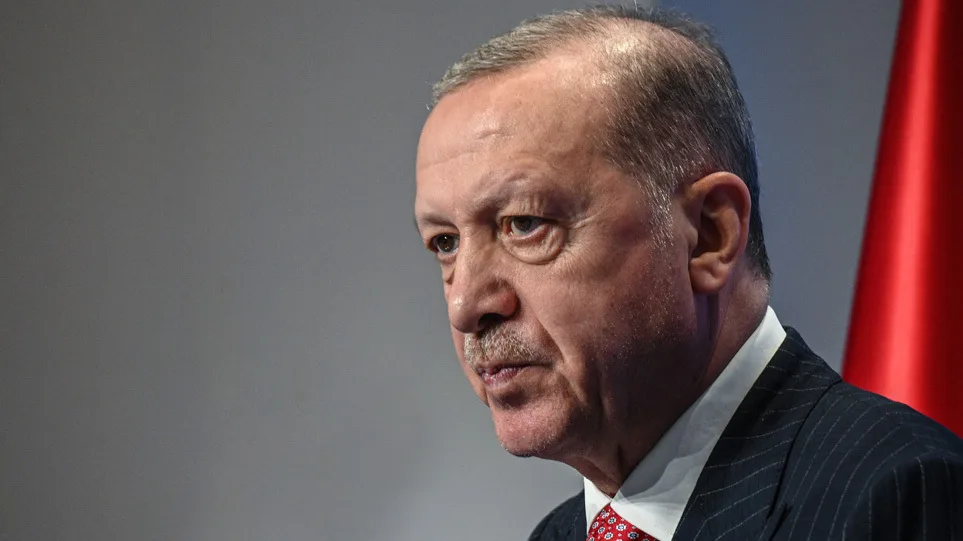

Ο Ερντογάν ετοιμάζει capital controls για να μην πτωχεύσει – Καταρρέει το τραπεζικό σύστημα – Η δυσοίωνη πρόβλεψη της Goldman Sachs

Τα capital controls θα χρειαστούν για να ανακοπεί η επιδείνωση της εξωτερικής θέσης της Τουρκίας καθώς το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών εκτινάχθηκε πρόσφατα και τα βραχυπρόθεσμα χρέη προς το εξωτερικό ανέρχονται σε περίπου 180 δισ. δολάρια.

Την εφαρμογή capital controls στην τουρκική οικονομία από την κεντρική τράπεζα της χώρας, προβλέπει σε έκθεση της η Capital Economics, ως μια αναγκαστική λύση για να αποφευχθεί η περαιτέρω «κατρακύλα» του εθνικού νομίσματος και οι κίνδυνοι για το χρηματοπιστωτικό σύστημα, δεδομένου ότι ακόμα διαφαίνεται απροθυμία να κινηθεί προς μια αύξηση των επιτοκίων. Όπως όμως υπογραμμίζει η έκθεση, ο χρόνος και η μορφή των ελέγχων είναι εξέχουσας σημασίας, ενώ τα σενάρια, τουλάχιστον υπό την κυβέρνηση Ερντογάν, είναι κατά βάση δυσοίωνα.

Η τουρκική λίρα, η οποία εδώ ένα εξάμηνο βρίσκεται σε ένα «τρενάκι του τρόμου» υποτίμησης, δέχεται ανανεωμένες πιέσεις τους τελευταίους δύο μήνες, βρισκόμενη αυτή τη στιγμή στις 17,3 λίρες έναντι του δολαρίου, καταγράφοντας μια πτώση 22% από την αρχή του έτους.

Σε αυτό το πλαίσιο, η Capital Economics εκτιμά πως τα capital controls θα χρειαστούν για να ανακοπεί η επιδείνωση της εξωτερικής θέσης της Τουρκίας καθώς το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών εκτινάχθηκε πρόσφατα και τα βραχυπρόθεσμα χρέη προς το εξωτερικό ανέρχονται σε περίπου 180 δισ. δολάρια, ή 22% του ΑΕΠ, ενώ τα αποθεματικά ξένου συναλλάγματος ανέρχονται σε μόλις 12,2 δισ. δολάρια, και αυτό μάλιστα, πριν γίνουν οι ανταλλαγές σε swaps συναλλάγματος με τις τοπικές τράπεζες στα περίπου 60 δισ. δολάρια.

Επισημαίνεται πως η αύξηση των γεωπολιτικών κινδύνων, με τον πόλεμο στην Ουκρανία, τις τριβές με την συμμαχία του ΝΑΤΟ και τις εντάσεις με την Ελλάδα, έχει οδηγήσει στην επικράτηση του αισθήματος κινδύνου, δυσχεραίνοντας τις συνθήκες εξωτερικής χρηματοδότησης, με την λίρα να γίνεται ολοένα πιο ευάλωτη σε κραδασμούς.

Η αύξηση των επιτοκίων από την αμερικανική Fed, περιπλέκει ακόμα περισσότερο τα πράγματα, σύμφωνα με την έκθεση

Ωστόσο, τονίζεται πως αν και η χώρα έχει παράδοση σε νομισματικές κρίσεις, με τις απότομες πτώσεις της λίρας να αποτελούν βασική απειλή για το χρηματοπιστωτικό σύστημα της Τουρκίας, δεδομένου του μεγάλου συναλλαγματικού χρέους των επιχειρήσεων και τα υψηλά βραχυπρόθεσμα εξωτερικά χρέη των τραπεζών, η κυβέρνηση Ερντογάν δεν ακολουθεί την πεπατημένη της αύξησης των επιτοκίων, ως απάντηση στις απότομες πτώσεις του νομίσματος και για να για να μειώσουν την εγχώρια ζήτηση, και συνεπώς τις εισαγωγές, να συρρικνώσουν το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών καθώς και να προσελκύσουν περισσότερο ξένο κεφάλαιο. Ως εκ τούτου, η Capital Economics θεωρεί ως ισχυρή πιθανότητα την επιβολή ελέγχου κεφαλαίων ως μια προσπάθεια να περιοριστεί η πρόσβαση σε ξένο νόμισμα.

Όπως επισημαίνεται, οι τουρκικές αρχές έχουν στραφεί σε ήπιες μορφές capital controls τα τελευταία χρόνια, κατευθύνοντας τις τράπεζες να δυσκολεύουν τους επενδυτές στο να μετακινούν τα χρήματά τους έξω από την Τουρκία, να στοιχηματίζουν έναντι της λίρας και να αντισταθμίζουν στην έκθεση τους σε assets σε τουρκική λίρα.

Ποιες άλλες μορφές capital controls θα μπορούσαν να επιβληθούν;

Αν και η λίστα των διαθέσιμων επιλογών είναι τεράστια, οι αναλυτές της Capital Economics, δεδομένης της επικράτησης των ξένων καταθέσεων σε συνάλλαγμα στο τραπεζικό σύστημα της Τουρκίας κλίνουν προς την πιθανότητα να ληφθούν μέτρα περιορισμού των αναλήψεων καταθέσεων σε ξένο νόμισμα. Προσθέτουν δε, πως αυτή η κίνηση θα μπορούσε να υποστηρίζεται από πιο δυναμικά βήματα για την ενθάρρυνση οι καταθέσεις σε ξένο νόμισμα να μετατραπούν σε λίρες – η λεγόμενη «λιροποίηση».

Πότε θα επιβληθούν τα capital controls;

Η έκθεση υπογραμμίζει πως ο χρόνος εφαρμογής των μέτρων είναι εξαιρετικά σημαντικός, με το υπουργείο Οικονομικών της χώρας, μόλις την προηγούμενη εβδομάδα, να δηλώνει πως έχει στόχο να «ενισχύσει την ελκυστικότητα χρήσης της τουρκικής λίρας χωρίς συμβιβασμούς στους κανόνες της ελεύθερης αγοράς».

Οι αναλυτές εξηγούν πως υπάρχουν λόγοι για τους οποίους οι τουρκικές αρχές προσπαθούν να υποβαθμίσουν την πιθανότητα των capital controls.

Το πρώτο είναι ότι ανησυχούν για την πολιτική αντίδραση που θα προκαλούσαν τέτοιοι έλεγχοι, ιδιαίτερα με τις εκλογές της επόμενης χρονιάς να διαφαίνονται στον ορίζοντα και με περίπου το 60% των ψηφοφόρων να πιστεύει ήδη ότι ο πρόεδρος Ερντογάν δεν μπορεί να λύσει τα προβλήματα της οικονομίας. Το δεύτερο που επισημαίνουν οι αναλυτές, είναι ο φόβος πως απλά και κάποιο «σημάδι» επιβολής capital controls θα μπορούσε να πυροδοτήσει μια απότομη φυγή κεφαλαίων που θα τους ανάγκαζε να δράσουν νωρίτερα.

Δεδομένων των παραπάνω, η Capital Economics κρίνει πως η «οδός» της επιβολής ελέγχων δεν μπορεί να αποφευχθεί όσο συνεχίζεται η εφαρμογή του «νέου οικονομικού μοντέλου» του Ερντογάν, με πιο πιθανά εναύσματα εάν οι καταθέσεις συναλλάγματος αρχίσουν να εγκαταλείπουν το χρηματοπιστωτικό σύστημα της Τουρκίας ή μια ταχεία αποσταθεροποιητική πτώση της λίρας.

Ωστόσο, στην περίπτωση της Τουρκίας, οι αναλυτές δεν είναι βέβαιοι πως οι αξιωματούχοι έχουν την απαραίτητη εμπειρία ή υποδομή για να αποτρέψουν τις διαρροές συναλλάγματος.

Σημειώνεται πως η Τουρκία εξαρτάται σε μεγάλο βαθμό από εισροές ξένων κεφαλαίων οι οποίες που θα μπορούσαν να στερέψουν. Αξίζει να σημειωθεί ότι οι εισροές των ξένων κεφαλαίων, ήταν στο 6,3% του ΑΕΠ πέρυσι, μεγαλύτερες από τις εκροές κεφαλαίων από τον πληθυσμό, στο 2,8% του ΑΕΠ.

Επιπλέον, η επιβολή ελέγχων κεφαλαίων, ακόμη και αν στοχεύει μόνο στον πληθυσμό, πιθανότατα θα προκαλούσε την απομάκρυνση των ξένων επενδύσεων, καθιστώντας πολύ πιο δύσκολη τη χρηματοδότηση των ελλειμμάτων του ισοζυγίου τρεχουσών συναλλαγών και τη μετατόπιση του εξωτερικού χρέους.

Ως ακόμα πιο σημαντικό, η Capital Economics θα αξιολογούσε την συνοδεία των ελέγχων κεφαλαίων με προσπάθειες για την ενίσχυση της μακροοικονομικής σταθερότητας, που για την περίπτωση της Τουρκίας σημαίνει αντιμετώπιση του γιγάντιου πληθωρισμού.

Ωστόσο, τουλάχιστον υπό την εξουσία του Ταγίπ Ερντογάν, οι αναλυτές προβλέπουν πως είναι πολύ απίθανο να συμβεί κάτι τέτοιο. Το αποτέλεσμα θα ήταν πως, στον βαθμό που capital controls ήταν αποτελεσματικά στη στήριξη της λίρας, ο υψηλός πληθωρισμός θα οδηγούσε στην άνοδο της πραγματικής συναλλαγματικής ισοτιμίας της χώρας, στέλνοντας στα «Τάρταρα» την ανταγωνιστικότητα της, μειώνοντας τις εξαγωγές, καθιστώντας τις εισαγωγές πιο ελκυστικές και επιδεινώνοντας τη θέση του ισοζυγίου τρεχουσών συναλλαγών. Όπως καταλήγει η έκθεση της Capital Economics νέες πιέσεις θα ασκούνταν στην λίρα, η οποία τελικά δεν θα απέφευγε μια απότομη προσαρμογή.

Οι κίνδυνοι για το τουρκικό τραπεζικό σύστημα

Μια πρόσφατη ανάλυση της S&P Global αναλύει ακριβώς τους κινδύνους στο νέο παγκόσμιο νομισματικό τοπίο για μια σειρά από αναδυόμενες αγορές: την Αίγυπτο, την Ινδονησία, το Κατάρ, την Τυνησία και την Τουρκία. Μάλιστα, τον μεγαλύτερο κίνδυνο τον διακρίνει για την Τουρκία και την Τυνησία.

Σύμφωνα με την έκθεση οι τουρκικές τράπεζες παραμένουν εξαιρετικά ευάλωτες απέναντι σε αρνητικές αντιδράσεις των αγορών και σε πρακτικές αποφυγής ρίσκου, κυρίως λόγω του εξωτερικού χρέους τους που μπορεί να υποχωρεί αλλά δεν παύει να είναι υψηλό (143 δισεκατομμύρια δολάρια τον Μάρτιο του 2021). Το γεγονός ότι οι κεντρικές τράπεζες παγκοσμίως στρέφονται σε πιο σφιχτή πολιτική, σημαίνει ότι αυξάνεται ο κίνδυνος ως προς την αναχρηματοδότηση του τουρκικού χρέους. Επιπλέον, υπάρχουν οι τοπικοί κίνδυνοι που αφορούν τον εξαιρετικά υψηλό πληθωρισμό, τις αυξήσεις των τιμών σε βασικά εμπορεύματα εξαιτίας του πολέμου στην Ουκρανία, τις πιθανές επιπτώσεις στον τουρισμό.

Στον βραχύ χρόνο η έκθεση εκτιμά ότι οι τουρκικές τράπεζες δεν θα χάσουν την πρόσβασή τους σε κοινοπρακτικές ή μείζονες διμερείς γραμμές χρηματοδότησης που αφορούν το 51% του βραχυπρόθεσμου εξωτερικού χρέους και όντως μέχρι τον Ιούνιο οι τράπεζες είχαν καταφέρει να μετακυλήσουν το μεγαλύτερο μέρους των κοινοπρακτικών τους δανείων με το ποσοστό μετακύλησης να κινείται ανάμεσα στο 88% και το 101%.

Η έκθεση υποστηρίζει ότι η άλλη παράμετρος κινδύνου είναι αυτή που αφορά το δολαριοποίηση των καταθέσεων στις τουρκικές τράπεζες. Στα τέλη Μαΐου το 58% των καταθέσεων στις τουρκικές τράπεζες ήταν σε ξένο συνάλλαγμα, ενώ το 2017 ήταν στο 44%. Τα κίνητρα που έδωσε η τουρκική κυβέρνηση σε τράπεζες και καταθέτες ώστε να μετατρέψουν τις καταθέσεις αυτές σε τουρκικές λίρες μείωσε το ποσοστό δολαριοποίησης από το 69% που ήταν το ανώτερο σημείο τον Δεκέμβριο του 2021, ωστόσο παραμένει υψηλό. Η έκθεση εκτιμά ότι η ρευστότητα σε ξένο συνάλλαγμα των τουρκικών τραπεζών έφτανε τα 154,8 δισεκατομμύρια δολάρια τον Μάρτιο του 2022 (με υποχρεωτικά αποθέματα 49,9 δισεκατομμύρια δολάρια).

Αυτό καλύπτει τις ανάγκες αποπληρωμής τοκοχρεολυσίων για τους επόμενους 12 μήνες, που τον Μάρτιο έφταναν τα 85,7 δισεκατομμύρια δολάρια. Ωστόσο, τα πράγματα κάνει πιο δύσκολα το γεγονός ότι 75,9 δισεκατομμύρια δολάρια σε ξένο συνάλλαγμα των τραπεζών είναι τοποθετημένα στην κεντρική τράπεζα της Τουρκίας, που τα χρησιμοποιεί για την υπεράσπιση της λίρας απέναντι στη διαρκή πίεση για υποτίμηση που έχει. Αυτό σημαίνει ότι υπάρχει ένα οριακό σενάριο όπου η κεντρική τράπεζα περιορίζει την πρόσβαση σε αυτά τα αποθέματα κάτι που θα μπορούσε να έφερνε τις τράπεζες αντιμέτωπες με ενδεχόμενο χρεοκοπίας.

Δεν είναι τυχαίο πάντως ότι πλέον η κεντρική τράπεζα απαιτεί από τους εξαγωγείς και τις εταιρείες που δραστηριοποιούνται στις υπηρεσίες να μετατρέπουν 40% των εσόδων τους σε ξένο συνάλλαγμα σε εθνικό νόμισμα ώστε να περιορίζεται η εξάντληση των συναλλαγματικών αποθεμάτων.

Δυσοίωνη πρόβλεψη Goldman Sachs για πληθωρισμό 80%

Δυσοίωνες είναι οι προβλέψεις της Goldman Sachs για την πορεία της τουρκικής οικονομίας, καθώς προβλέπει ότι ο ετήσιος πληθωρισμός στη χώρα θα σκαρφαλώσει σχεδόν στο 80%, και στη συνέχεια θα υποχωρήσει στο 60% μέχρι το τέλος του 2022.

Ο πληθωρισμός στην Τουρκία έφτασε στο 73,5% τον Μάιο, πυροδοτούμενος από την περσινή νομισματική κρίση και την εκτίναξη του ενεργειακού κόστους λόγω της εισβολής της Ρωσίας στην Ουκρανία.

Η λίρα έχασε 44% της αξίας της έναντι του δολαρίου συνολικά στο 2021, και ένα επιπρόσθετο 24% μέχρι στιγμής φέτος. Το τουρκικό νόμισμα παραμένει υπό πίεση καθώς οι πραγματικές αποδόσεις στην Τουρκία είναι βαθιά αρνητικές εν μέσω ενός παγκόσμιου κύκλου σύσφιξης